В августе 1997 года впервые увидели свет деривативы на погоду. Эти ценные бумаги должны были защитить доходы производителей, чьи объемы продаж зависят от погодных условий. Какое природное явление, какая числовая характеристика погоды будет лежать в основе такой производной ценной бумаги - дело вкуса и зависит от конкретной ситуации. Это может быть и атмосферное давление, и скорость ветра, и влажность. Но наиболее широко используются деривативы, основанные на показателях термометра. В настоящее время ежегодный оборот этого рынка превысил 7 млрд. долл.!

Участники фондового рынка довели собственное "поле" работы до такого совершенства, что изобрели разнообразные инструменты не только для вложений капиталов, но и для снижения инвестиционных рисков. Так, погодные фьючерсы позволяют им застраховаться, к примеру, от холодного лета, которое может негативно отразиться на урожае, или теплой зимы, снижающей потребление энергоресурсов. Схематически это можно представить так: обычно погодные деривативы бывают построены на основе числа дней в календарном периоде, в которые температура достигала заданных пороговых значений.

Плата по контракту зависит от того, сколько дней было теплее или холоднее данного порога. Как и в иных производственных финансовых инструментах, контракты на погоду могут быть построены по типу фьючерса или опциона, то есть фиксировать затраты и прибыли сторон либо предоставлять страховку только от падения или роста температуры.

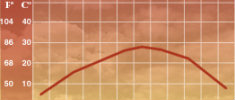

Например, Чикагская товарная биржа (CME) в 1999 году запустила погодные фьючерсы, в которых в качестве исходного уровня энергетическими компаниями, предоставляющими коммунальные услуги, был выбран уровень в +18,3°С. По мнению экспертов по энергетике, если температура опускается ниже этой точки, то люди включают отопление (а значит, больше потребляют электроэнергии). Контракты CME основываются на температурах в Нью-Йорке, Чикаго, Атланте и Цинциннати.

Участникам финансового рынка - трейдерам и хеджерам - предоставляется возможность ставить на количество таких дней в месяце, в которые усредненная температура воздуха в этих городах будет выше или ниже установленной в контракте точки отсчета.

В таких "температурных" контрактах выплаты, получаемые держателем контракта, зависят от градусов "подогрева" или "охлаждения" дней (heating degree days (HDD) или cooling degree days (CDD)). Так в США HDD определяется как число градусов, на которое средняя температура дня окажется ниже 65°F. Тогда как СDD - число градусов, на которое среднедневная температура превысит 65°F. Так, день со средней температурой 50°F будет рассматриваться как 15 HDD (65-40). Аналогично, день со средней температурой 90°F - 25 СDD.

Выплаты по таким производным ценным бумагам базируются на накопленном за определенный промежуток времени (обычно от одного месяца до года) числе HDD или CDD.

Новыми контрактами заинтересовались и в Европе, особенно в Великобритании, где, как известно, погода является важным предметом для обсуждения. 20 января 2000 года Лондонская международная финансовая биржа фьючерсов и опционов (LIFFE) открыла в Интернете рынок для европейских погодных деривативов. Рынок называется I-WeX.com.

А с 10 декабря 2001 года Лондонская биржа запустила в торговлю фьючерсы на температуры в Лондоне, Париже и Берлине. Торговля учитывает изменения среднесуточной температуры в этих городах в районе международных аэропортов. Цена месячного контракта на каждый градус изменения температуры в районе лондонского аэропорта Хитроу составляет порядка 3 тысяч фунтов стерлингов.

Использование подобного рода ценных бумаг действительно может помочь компаниям, чей успех во многом зависит от погоды, стабилизировать доходы.

Несомненно, рынок погодных деривативов обладает огромным потенциалом роста. Такие контракты могут использовать все компании, чьи доходы и (или) объемы продаж зависят от погодно-климатических условий. Помимо энергетики, это, в первую очередь, сельское хозяйство, туристический бизнес, пищевая промышленность, производство и продажа прохладительных напитков.

Объемы сделок по подобным контрактам в Европе и США растут год от года. Возникает вопрос, а каковы перспективы развития этого рынка в России. На данном этапе трудно даже предположить, что в скором времени эти экзотические ценные бумаги станут привычными рычагами управления риском в нашей стране. Это связано и с общей неразвитостью рынка деривативов, с отсутствием достаточно разработанной правовой базы, регулирующей срочный рынок, с высоким риском неисполнения обязательств по производным финансовым инструментам.

С другой стороны, российским банкам, как субъектам в области использования различных финансовых инструментов, могло бы быть не безынтересным использование производных на погоду как средства управления кредитными рисками. Неожиданное похолодание в апреле может просто подорвать финансовую устойчивость предприятия и настолько сильно повлиять на его доходы, что вполне надежный заемщик окажется просто не в состоянии погасить свои обязательства перед банком. А если банк работает в каком-то одном регионе и таких пострадавших от погоды заемщиков много, то это уже грозит банкротством самой кредитной организации.

Такие игры природы приносят колоссальные убытки всем потребителям энергии, ведь понижение температуры наружного воздуха всего на 1 градус ведет к росту энергопотребления на 7-8 МВт, а по оценкам "Мострансгаза", каждый градус похолодания зимой требует использования дополнительно 25-30 млн. кубометров газа в день.

Необходимо также отметить, что Россия оказывается самой холодной страной мира, если в качестве "меры холода" брать средние январские температуры, взвешенные по количеству человек, проживающих в регионе. Издержки производства в Сибири оказываются в четыре раза выше, чем в Европейской части нашей страны. Промышленное оборудование и машины, краны, экскаваторы из обычной, а не легированной оловом стали, можно использовать при температуре, не ниже минус 30°С, в то время как средняя температура января в Норильске - минус 35°С, а в Якутске - минус 43°С. При неблагоприятных погодных условиях чрезмерный рост издержек может превратить все сибирское производство если не в нерентабельный вид деятельности, то, по крайней мере, в неконкурентоспособный. И это при том, что основные сырьевые отрасли экономики, за счет которых, зачастую, и живет наша страна, расположены именно в этом регионе.

Поэтому в развитии рынка финансовых инструментов, позволяющих снизить риск потерь, вызванных колебаниями температуры, будут заинтересованы как сибирские производители и сотрудничающие с ними кредитные организации, так и органы местной и государственной власти, в бюджеты которых поступают налоговые отчисления.

Следует признать, что перспективы развития рынка производных на погоду достаточно радужны. Такие контракты будут привлекательны не только для компаний, хеджирующих свои риски, но и для биржевых спекулянтов. Находясь во власти случая, руководствуюсь лишь какими-то своими суждениями, ожиданиями, наитием, они ставят на красное или черное, играют на понижение или повышение с тем же успехом, как могут играть на потеплении и похолодании. Ведь изменения температуры случайны, как и движения котировок и прибыльность стандартных активов, а прогнозы синоптиков по качеству ничем не уступают заключениям маститых и уважаемых аналитиков.